Kunst med skattefordele

Var du klar over, at virksomheder har mulighed for at afskrive

skattemæssigt på originale kunstværker?

Hvis du heller ikke var klar over det, eller bare vil have opfrisket reglerne for år 2024, så læs med her og se hvilke muligheder der er.

Alle fotos samt ord er taget fra de offentlige tilgængelige PDF filer fra BDO samt EY (Ernst & Young).

Har du uddybende spørgsmål, da kontakt os endelig.

For mere tekniske spørgsmål, ret da gerne henvendelse til din revisor.

Virksomheder, der køber kunst, kan normalt ikke fratrække udgifterne hertil i deres skatteregnskab.

Det skyldes, at værdien af et kunstværk normalt ikke forringes.

Der findes imidlertid en undtagelse.

For at støtte kunstnere findes der i skattereglerne et helt særligt regelsæt, som under visse betingelser giver virksomheder ret til at fratrække eller afskrive udgifter til køb af kunst.

Hvilke typer kunst gælder reglerne for?

De særlige regler gælder kun for originale billedkunstneriske værker.

Det vil sige; malerier, skulpturer, grafik, fotografisk kunst, installationskunst og lignende. Der skelnes mellem kunstværker, der hænges eller stilles op, og kunstværker, som er en del af en bygning.

Når det gælder grafiske og fotografiske værker, er det et særskilt krav, at de er

nummererede og signeret af kunstneren og kun fremstillet i et begrænset oplag.

Reproduktioner er ikke omfattet af reglerne.

Kunstværket skal være et førstegangskøb og skal købes direkte af kunstneren eller af et galleri, der har kunstværket i kommission.

Reglerne kan ikke anvendes, hvis virksomheden køber kunstværket af en kunstner, som er i familie eller på anden måde nærtstående til virksomhedens ejer.

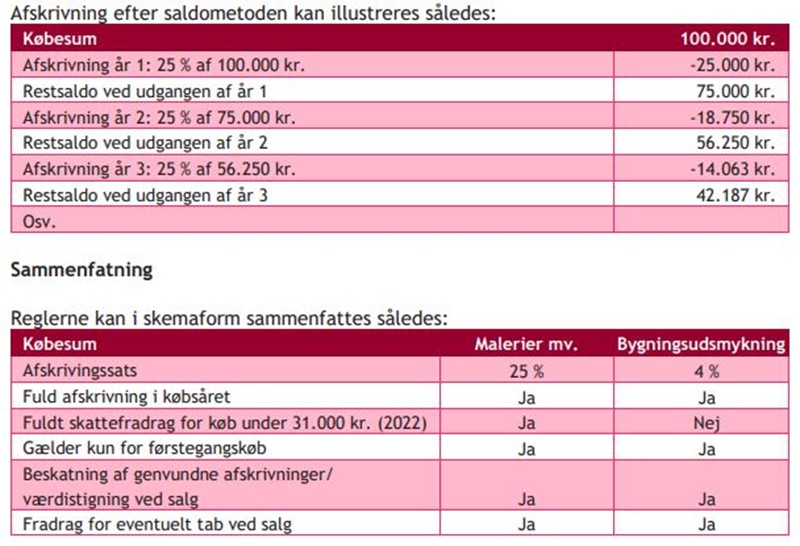

Kunstværker, der hænges op eller stilles op

Udgifter til køb af kunstværker, der hænges op eller stilles op i virksomhedens lokaler, kan afskrives efter den såkaldte saldometode med op til 25 % om året. Altså efter samme regler som inventar. Der kan foretages fuld afskrivning i anskaffelsessåret, også selvom købet sker i slutningen af regnskabsåret.

Hvis købesummen er på 33.100 kr. (2024) eller mindre pr. værk, kan virksomheden trække hele beløbet fra i det år, hvor kunstværket bliver købt.

Når kunstværket sælges

Når et kunstværk, der er omfattet af de særlige regler, sælges, skal der betales skat af en eventuel gevinst på dette, mens et eventuelt tab er fradragsberettiget. Salg omfatter også nedrivning/destruktion og overgang til privat anvendelse.

Når det gælder kunst, der er knyttet til en bygning, er det uden betydning, om

kunstværket sælges separat eller sammen med bygningen.

Momsregistrerede virksomheder, som indkøber kunstværker til videresalg eller til udsmykning i virksomheden eller får udført udsmykningsopgaver, kan som

altovervejende hovedregel fradrage moms vedrørende købet. Det gælder, uanset om værket er anskaffet med fuld moms eller med såkaldt kunstnermoms.

Hvis værket derimod er købt efter de særlige brugtmomsregler, hvor sælgeren ikke må anføre momsbeløbet på fakturaen, er der ingen fradragsret.

Fradragsretten for indkøb af kunstværker i investeringsøjemed kan blive udfordret af Skattestyrelsen.

Sammenfatning

Arrangementer & foredrag med fokus på kunstmarkedet og investering i kunst?

Gallerist, Line Nijenkamp-Knudsen har med stor succes afholdt adskillige VIP arrangementer og foredrag med fokus på kunst som investering samt generel information om kunstmarkedet.

Vi tilbyder at afholde sådan en aften i galleriets lokaler, på atelierbesøg eller en lokation efter aftale.

Efter aftale med indbyder, tilbydes der at sørge for vin samt tapas eller andet til arrangementer.

Der vil ofte være mulighed for, at indkøbe kunst på selve arrangementet.

Priser og yderligere info, da tag endelig kontakt - så tager vi en snak om dine ønsker.

Vi har igennem årene haft speciel stor succes med advokatfirmaer, revisionsvirksomheder, formueforvaltere, investeringsgrupper, professionelle sportsklubber, mf.

FEEDBACK FRA ARRANGEMENTER I GALLERI NIJENKAMP

Henrik Jakobsen / GOG Håndbold

"Sommeren 2023 havde flere af herre spillerene fra GOG håndbolds ligahold, glæden af at komme ud til Line og Galleri Nijenkamp.

Det var en fantastisk gennemført aften, hvor de der går op i kunst eller er i start fasen af en kunst interesse, fik en masse inputs.

Aftenen bød blandt andet på et foredrag holdt af Kenneth Nowak og Line Nijenkamp-Knudsen.

Vi fik også en eksklusiv fremvisning af Dantes Exodus, fra Dante selv. Sussi Trampdach var også tilstede, hvor vi blandt andet fik se hende male live.

En kæmpe oplevelse, stemningen var afslappet og uformel, hvilket gjorde at alle følte sig godt tilpas.

Der blev serveret lækker tapas, og til sidst var det tid til spørgsmål, og til at inspicere al kunsten Galleri Nijenkamp har at byde på.

Alt i alt var det en utrolig vellykket aften, som jeg varmt kan anbefale."

Maja Lazarevski Petersen / Head of Investor Relations, Great Dane

"En helt igennem fantastisk aften i Dante Galics atelier!

Tak til Line og Dante for at åbne dørene for os, og dermed give os indblik i deres verden, hvor højdepunktet var at se Dante skabe et nyt værk imens vi var der.

Super god stemning med masser af muligheder for en at få en god snak, og ikke mindst blive lidt klogere på alle de muligheder der er, hvis man ønsker at investere i kunst.

Jeg er vant til at snakke om aktier til hverdag, men må ærlig indrømme, at jeg er vild med tanken om, at ens investeringsportefølje kan indeholde både kunst, biler, tasker eller vin."

Lena Klüver, Zonta Fyn

"Den 15-01-2024 var vi fra Zonta Fyn heldig og fik booket galleriejer Line fra Galleri Nijenkamp, til et foredrag/fortælling om hendes liv, galleriet, kunst som helhed og investering.

Tusind tak for en inspirerende aften og så meget spændende kunst.

Vi er så taknemlige for din tid, historie og venlige gæstfrihed. Det var meget inspirerende og interessant, meget spændende omkring investering."

Mads Lindkær, Söderberg & Partners

”Vi afholdte et arrangement i samarbejde med Galleri Nijenkamp oppe i Dante Galic’s atelier, hvor Line Nijenkamp holdt et oplæg omkring kunstens verden, og kunst med investering for øje.

Dette gav et rigtig fint indblik i, hvordan investeringer og kunst går hånd i hånd, og hvilke faktorer som spiller ind.

Aftenen bød også på en live performance af Dante Galic, som malede på et værk alt imens vi og vores kunder stod og kiggede ham over skulderen.

En oplevelse vi ikke glemmer lige foreløbig, og som jeg ved ingen af vores kunder har oplevet før.

Alle gik hjem med en kæmpe oplevelse og ikke mindst et helt særligt indblik i kunstens verden.”

Mød Galleristen

Gallerist, kunstrådgiver & agent

Line Nijenkamp-Knudsen

Tlf. + 45 28901128

Email. info@gallerinijenkamp.dk

Book et kunstforedrag, VIP arrangement eller få rådgivning i kunstbranchen.

Bliv klogere på kunst?

Kunstforedrag? Lær om investering i kunst? Indkøb af kunst til virksomhed og fradragsregler? Få personlig kunstrådgivning?

Så kontakt gallerist, Line Nijenkamp-Knudsen uforpligtende med henblik på, at du bliver klædt på, til at finde netop det du leder efter i kunstens verden.

Med over 12 års erfaring indenfor drift af professionelt galleri, kunstrådgivning og investering af kunst, er der meget viden at give af, og at få et indblik i en ellers lukket branche, er helt unikt.

Bliv klogere på kunst som investering

Kunst kan være et fantastisk supplement til din investeringsportefølje, læs med her for at blive klogere på kunst som investering.

Diversificering af kundeporteføljer med kunstrelaterede aktiver er stigende og ifølge Deloittes 2017 Art & Finance Report forventes de samlede amerikanske investeringer i kunst, at nå 2,7 mia. dollars i 2026 og i henhold til Art 100-indekset fra Art Market Research fra 2018 opnåede kunst et afkast på 10,6% i 2018, der oversteg alle andre kategorier.

Hvilken slags kunst er mest sikker?

Ifølge Deloitte er kategorierne (Impressionisme & Gamle Mestre) safe haven kunst, der sammenlignes med aktivtyper som obligationer og fast ejendom.

Den nutidige kunst (Contemporary art) og kinesisk kunst sammenlignes med mere risikable aktivtyper, som aktier.

Tidshorisont på investering af kunst?

Kunst er en long-term investering, og der normalt anbefales en tidsramme på 7-10 år inden afvikling.

Arbejder du med en kunsthandler, så giv gerne udtryk for at det indkøbte værk er med investering for øje, og da kan kunsthandleren give dig direkte besked, når dit værk er bedst egnet til afvikling. - Hvor en kunsthandler ofte vil foretage afviklingen imod salær.

Kunstmarkedet følger sine egne regler.

En stor fordel i kunstbranchen er, at værdien ikke stiger eller falder i sammenhæng med aktiemarkedet.

Så ønsker du at have en bred portfolio og at minimere risici, så kan kunstmarkedet være noget for dig.

Gennemsigtigheden i branchen er en stadig en udfordring, men digitaliseringen gør det hvert år nemmere at begå sig.

Markedspriserne bliver nemmere at gennemskue og gallerierne bliver bedre til at offentliggøre priser, således markedet fremstår mere transparant.

Hvor mange penge skal du bruge?

En tommelfingerregel siger, at jo dyrere kunst er, jo mere sikker er din investering.

Så du skal købe kunst efter dit temperament og gerne både med hjerte og hjerne.

Er du højrisikovillig;

- Så kan du vælge en ny kunstner, som er det vi kalder en ”rising star”, som ikke er international anerkendt endnu.

Her taler vi typisk om kunst til omkring DKK 50.000,-

Er du mindre risikovillig og har lidt flere penge at bruge;

- Da tag et kig mere på de helt etablerede kunstnere, som også scorer højt på de internationale kunstauktionshuse. Her taler vi om værker, der primært handles igennem en kunsthandler, og det gøres her opmærksom på, at disse værker ikke kan fraskrives igennem virksomheden.

Disse værker bliver ofte købt igennem privatregi, hvor det til gengæld er skattefrit, at sælge sit kunstværk.

Et godt bud er her, at kunne bruge fra 250.000 DKK og op.

Er du mindre risikovillig, men ikke vil bruge flere hundrede tusinde;

- Så kig med fordel på original grafik af de ovenstående etablerede kunstnere.

Grafik kan være litografier, seriografier mm., men indgår under originale grafik værker, og har derfor en højere værdi end fx reproduktioner.

Du kan købe originalgrafik i alle prislejde, men du kan få ekstremt fornuftige værker fra omkring 100.000 DKK og op.

Hvordan kommer du i gang?

Først skal du gøre dig selv klar på, i hvilken retning du vil gå.

Dette kan ske via informationsindhentning forskellige steder, fx gå på forskellige gallerier, browse deres hjemmesider, sociale medier eller gå til en professionel kunstrådgiver. - Vær opmærksom på, at det kan koste lidt penge, alt afhængig af behovet.

Gallerierne vil ofte sælge dig deres egne kunstnere, og nogle med stor fornuft, andre med mindre. Brug altid din sunde fornuft, og køb også værker du kan "mærke".

Kunsthandlerne kan derimod ofte skaffe værker med stor diversitet, men dette foregår primært på det sekundære marked.

Vær opmærksom på, at mange gode gallerier, også har enten deres egen kunsthandel afdeling, eller arbejder meget tæt med en kunsthandler. Så et forslag kunne være, at finde en gallerist du stoler på, og gå ud fra dette.

Kender du endnu ikke reglerne for fradragsmulighederne af kunst i din virksomhed, så læs med her.

God jagt på dit kommende værk!